11月14日,市场关注了大半年的收储政策终于落地,国家粮食和物资储备局、中华人民共和国财政部联合发布公告计划,于2019年12月2日至2020年3月31日的国家法定工作日,轮入50万吨高质量2019/20年度产新疆棉。但该消息似乎对期现市场提振有限。那么,收储政策的公布,将会给市场带来怎样的效应呢?且听笔者一一道来。

棉价小幅上扬 供应仍显宽松

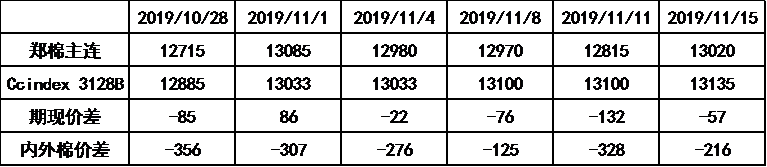

下表是近期国内外价格行情变动情况。从表中我们看出中国棉花价格指数上扬趋势明显,主要原因在于棉企新棉多走期货套保,现货资源缺乏,采购商、纺企一单难求,加之近期宏观环境相对稳定,价格逐渐走高。从价差情况来看,期现、内外棉价差都有收窄趋势,整体行情基本趋于稳定。

表 近期国内外价格行情(单位:元/吨)

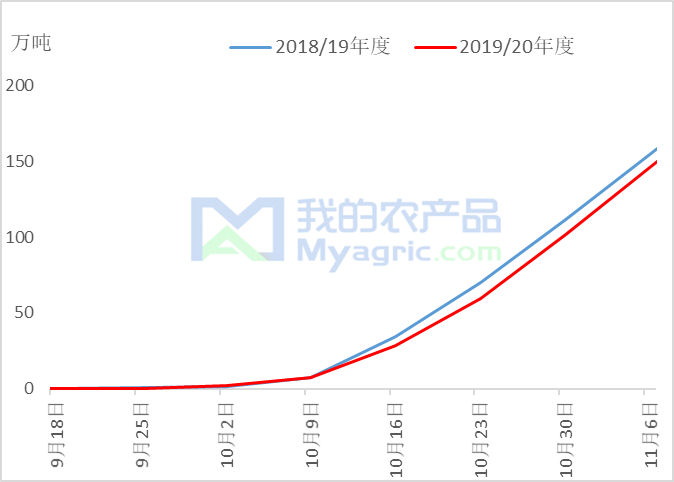

因新花持续入市,市场供应仍显宽松。据我的农产品网持续跟踪调查,截止11月8日,全国商业库存在294.46万吨,较上周增加了26.01万吨。目前新棉公检入库总量在190.5672万吨,较同期减少3.89%。市场关于减产预期有所减轻,全国总产量减少至多不超过50万吨,整体皮棉供应量对棉价上涨空间仍形成制约。

图1 2018-2019年新棉累计加工量走势图

纱厂行情相对稳定 库存呈下降趋势

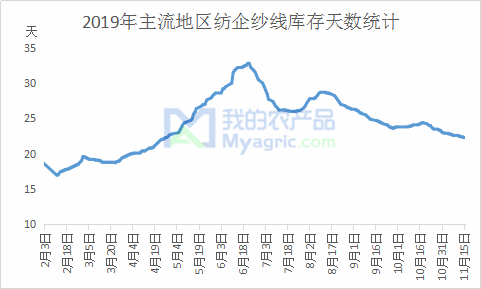

图2 2019主流地区纺企纱线库存天数统计

据我的农产品网统计,截止11月15日,全国主要地区纺企纱线库存为22.3天,较上周减少0.3天,库存天数小幅减少。受前期降价促销模式,纱厂库存基本趋于稳定。部分纺企适量补充原料库存。

现阶段大型纺企接单量尚可,部分厂家已经开始着手来年的春夏订单。多数中小型纺企订单量尚不乐观,主要受制于布厂需求低迷。原料棉花价格上涨,纱厂涨价不易。

纺织服装出口终端仍显疲软

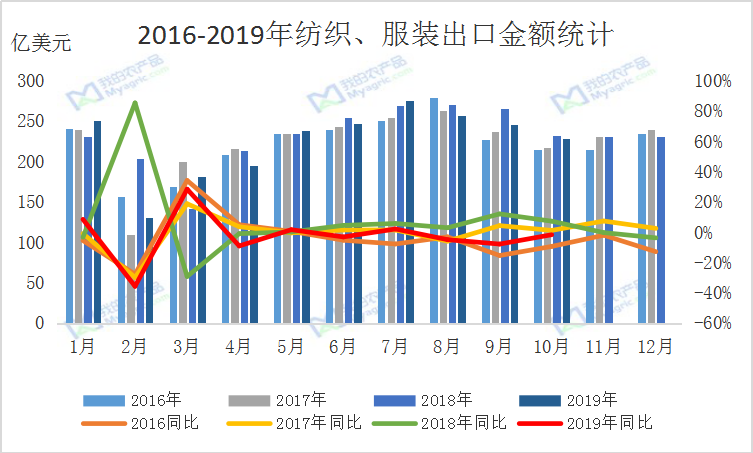

图3 2016-2019年纺织、服装出口金额统计

据海关总署最新统计数据显示,2019年10月,我国纺织品服装出口额为228.68亿美元,环比下降6.74%,同比下降1.67%。我国纺织品服装出口数据已经连续三月同比下调,10月降幅有所收窄。

2019年1-10月,我国纺织品服装累计出口额为2248.15亿美元,同比下降2.64%,其中纺织品累计出口额为993.103亿美元,同比增长0.33%;服装累计出口额为1255.047亿美元,同比下降4.86%。

收储政策预期落地 市场反应有限

此次收储政策落地,市场较为关注的是收储数量以及收储方式。

首先50万吨新疆棉的收储量。对于现阶段的棉市来说,可能只是凤毛麟角。

据我的农产品网调查显示,截止到10月1日,18/19年度棉花商业库存在195万吨左右。按750万吨棉花预测消费量来估算,纱厂原料月消耗量约60万吨。假设从十月份以来,纱厂消耗的全是陈棉,目前陈棉商业库存大概在100万吨左右,远高于50万吨的收储量,加之新棉持续入市,供应仍显宽松。

其次是收储方式、质量把控严格。轮入方式以市场公开竞价原则,且高等级19/20年度新疆棉方有入储资格。

储备棉轮入竞买最高限价(折标准级3128B)=上一周国内市场棉花现货价格指数算术平均值×(1+2%),即价格有上限。今年受前期播种影响,高等级棉花数量较往年减少,这样的轮入方式也意味着,在一定程度上打压了市场高等级棉花抬价的心理。

其中因为计算轮入竞买最高限价(到库价格)与国内棉花现货价格挂钩联动并上浮一定比例,所以需在内外棉价差范围在800元/吨之内,既对棉价底部起到支撑作用,也防止棉价过度上涨溢价。

总的来说,政策的落地多半是为了起到调节市场的作用,因前期减产预期加上现货市场资源缺少,价格上涨趋势超出新棉上市前的市场预期之外。因原料涨价,纱厂涨价意愿明显,但难敌下游布厂需求不足,市场略显僵持。收储主要还是为了能让价格稳定在合理的区间的区间波动,后续国际关系和需求的变动才是影响棉价的关键。