近日受宏观消息影响,连粕短线承压回落,冲击3000大关短期受阻。外部环境的阶段性紧张和缓和对连粕的价格走势起着可谓是“一锤定音”作用。那么,在宏观诸多不确定因素下,接下来连粕的能否冲出重围,走出一条阳关道呢?

美豆生长进度缓慢 单产或将下调 美国profarmer对美国七大种植州的大豆进行了田间调查,预估美豆单产46.1亿蒲,低于USDA前期预估的美豆单产48.5亿蒲,产量36.8亿蒲。(新供需报告9月12日半夜公布)。另外IGC8月报告显示,因预期美国减产,全球2019/20年度大豆产量预估较7月下修400万吨至3.49亿吨同比降5.3%,消费预估下修100万吨至3.58亿吨同比增1.6%,最终2019/20年度大豆结转库存预估下修300万吨至4100万吨同比降25.7%。若9月份的供需报告继续调低美豆单产,对美豆及国内豆粕利好无疑。

美豆主产区气温偏低 关注早霜威胁 今年美豆播种进度明显慢于往年,9月份的天气气温对大豆生长尤为关键,大豆有可能遭受早霜的威胁。近一周,局部利好降雨叠加略偏低温度,利于缓解前期不利影响,助力二季大豆生长;但低温若持续或不利于作物生长成熟,致本年度晚播作物陷于早霜困境。30日预报显示,未来一周,南部平原及爱荷华州至伊利诺伊州北部雨量减小,但印第安纳州及俄亥俄州北部雨量增加。温度方面,未来两周,产区温度普遍低于正常,西北部局部甚较正常低3℃。后续应着重关注美豆主产区的气温变化情况。

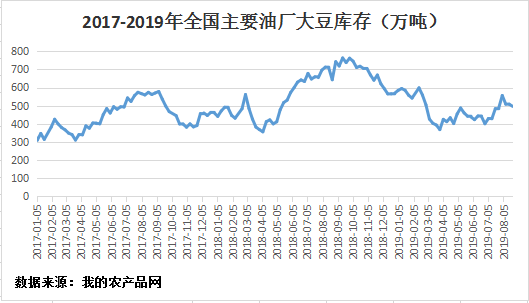

图一:2017-2019年全国主要油厂大豆库存

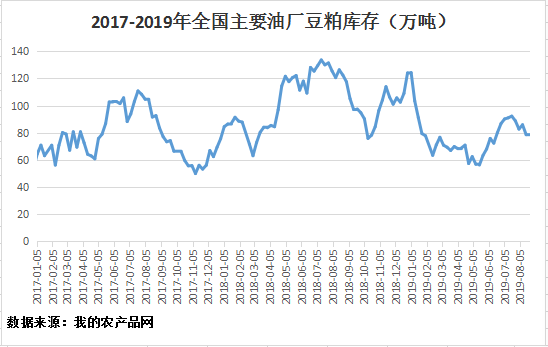

图二:2017-2019年全国主要油厂豆粕库存

降库存拉开序幕 不缺也可能紧张 国内方面,据我的农产品网对全国110家主要油厂统计,截止到8月23日第34周大豆库存496.02万吨,同比去年减少146.94万吨,减幅22.85%;豆粕库存为78.03万吨,比去年同期减少44.46万吨,减幅达36.3%。从图一、二中可以看出,9月份开始进入传统的降库存时期,同时今年的大豆、豆粕库存处于近三年来的低位,目前巴西豆贴水持续走高,人民币贬值等诸多因素影响,油厂进口成本增加榨利薄弱,减缓了买船进度。虽然全球大豆供应相对宽松,但是国内接下来大豆库存可能继续紧张。

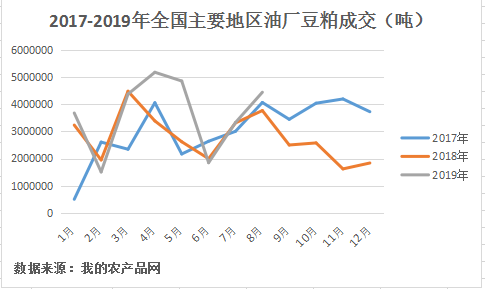

图三:2017-2019年全国主要地区油厂豆粕成交

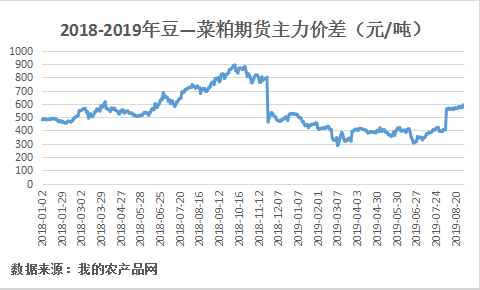

图四:2018-2019年豆-菜粕期货主力价差

豆粕成交量回升 后市基差或将走强 从全国主要地区油厂豆粕成交来看,去年从8月份非洲猪瘟疫情爆发开始,生猪存栏下降,同时去年8-11月份豆粽价差700-900的价差,菜粕替代性较强,导致豆粕需求去年四季度持续下滑。图三可以看出,6-8月份豆粕成交量逐渐上升,而且8月份豆粕成交明显高于前两年同期水平,其中8月份成交中的01-10月、11月的基差成交甚好,市场普遍担忧后期大豆进口源问题会导致大豆紧张,后市基差或将继续走强。

从生猪养殖及豆-菜价差来看接下来豆粕需求情况:第一,8月29号来自山东省的新闻,7月猪饲料产量为527,800吨,较上年同期下降24.2%。但较6月环比增加11.6%,6月份产量为472,800吨。大家都知道山东省是猪瘟疫情的重灾区,此次山东的情况出现转机,首次暗示生猪饲料消费环比增长,同时在我们日常与饲料企业的交流中也了解到,四川、两广地区的饲料需求环比持平或略增,两湖和重庆地区环比略减。受猪价上涨的利益驱动及疫情防疫措施的不断强化改进,生猪产能或将逐渐恢复,支撑豆粕需求。第二,目前豆-菜粕价差在400-600之间徘徊,在饲料需求中并不具有替代性优势。豆-菜价差能否像去年一样在四季度达到700以上还需要刺激点,接下来可以持续关注豆-菜价差。

综上所述,美豆方面,因美豆种植面积大幅下降,且生长进度缓慢,对美豆期价有一定支撑,持续关注最新单产信息及主产区天气气温情况;国内豆粕方面,短期受消息面影响震荡运行,总体来看受进口成本增加及四季度大豆供应的担忧,现货挺价心理较强,基差继续向好。